假设这次股市超级大反弹是央妈无锚印钞三万亿拉起来的,后面会发生超级大通胀吗?

这底下的答案怎么没一个是正常的?

还看不出来形势???

这次股市超级大反弹,要的是散户的钱吗?要的是短期的经济消费吗?要的是短期的情绪利好吗?

放狗屁!

如果真要这样,干嘛不在今年1月份把重磅利好政策甩出来?干嘛不在今年7月份,生产者指数、消费指数双降的时期,把政策利好放出来。

这次24号国新办新闻发布会出来之前,根本没有所谓的抢跑资金。

那些各种阴谋论的,差不多得了,你但凡回顾一下A股下跌到极点的状态就会发现。

在新闻发布会正式出来的前一天,A股上证指数的成交量仍然不足2400亿。

资金就代表意愿,没有赚钱机会的资金就不会进去,就那么简单。

如果所谓的有钱人、所谓的券商知道央行要发出这样的重磅利好,他们干嘛不在政策出台前几天抢跑?

就是因为他们不知道!

这次央行要的是什么?是釜底抽薪,要的是美国降息通道开启,美元力竭,用短时间内密集的重磅利好配合舆论消息面炒作轰炸整个股票市场。

央行要的是全球的资金流入A股,抽走的全球的流动性。

做一个中国版本超大规模蓄水池。

只要池子里溢出去的水不多,对于整体通货膨胀的影响根本不大。

而且央妈的负债率比各国央行都要低。

担心什么?有什么好担心的?

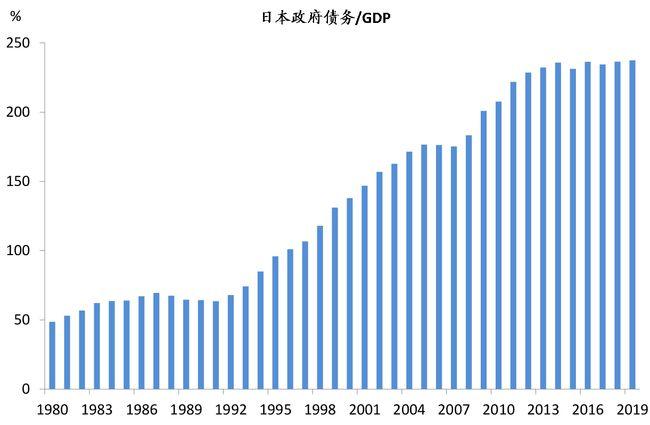

按照国家统计局公布的2023年国内生产总值(GDP)初步核算数126.06万亿元计算,全国政府法定负债率(政府债务余额与GDP之比)为56.1%。

23年全国政府法定负债率才56.1%,就算是不加杠杆,继续负债至少还有30%的空间。

要不要看看日本,它们的负债率比GDP高多少?

与其担心所谓的超发货币带来股市虚高,不如问问。

凭什么会觉得A股的估值低?这理念谁灌输给你们的?

就举一个最简单,最浅显的例子:

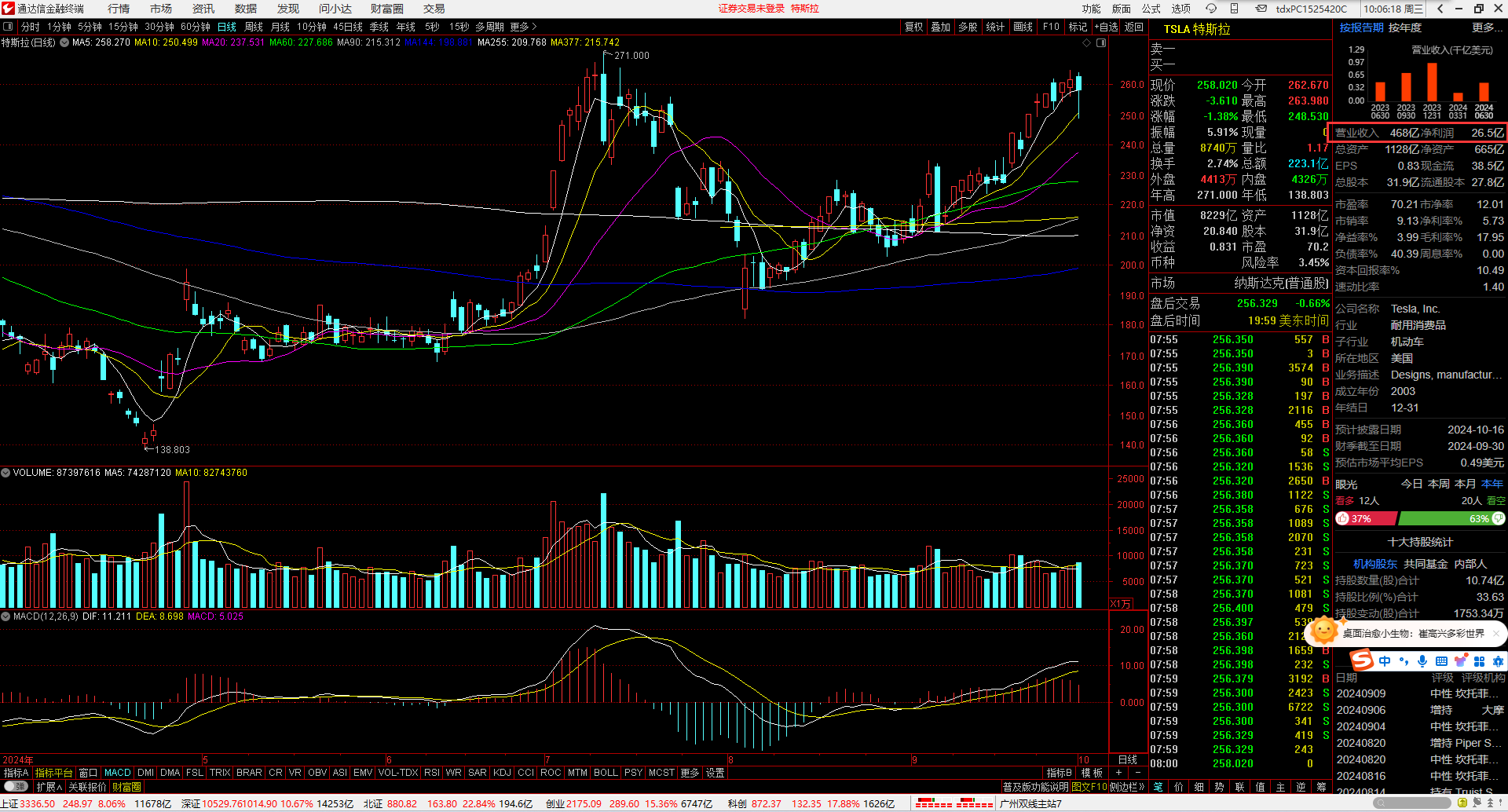

比亚迪是全球销量断崖式领先的新能源车企业,它的股价“凭什么”比特斯拉要低?!

全球市场占有率有绝对优势的比亚迪,股价居然比特斯拉便宜?

哪怕撇开中美货币汇率来说,单纯从数字上来讲,比亚迪这也贵不了多少吧?

为什么那么便宜?

因为人民币便宜,因为A股的估值偏低。

比亚迪压根不止这个价!

这就是A股的一个缩影。

都说A股没有好的股票?

新型机器人领域里,没有百亿级营销额的企业?

有,多少钱

50块,最便宜的时候18块。

这玩意放美股里估值都不止这个价。

所以为什么22年10月份的时候证监会主席要提出一个“中国特色估值体系”,言外之意就是不想让美国人来评价中国资产值多少钱。

我反过来问一句,中国的东西,凭什么美国定价?

理由是什么?他拳头比较大?

按照这个道理,那中国前几天的东风快递火箭送出去,美国怎么突然就焉了?

还夸中国礼貌,有事先告知。

如果不是因为美国拳头更大,那中国的资产凭什么由美国定价,就凭他“自由民主”?

按照这个道理,那是不是其他人也有质疑的权力。

那现在中国的态度就是质疑美国的权威,结果美国共和党议员反手就建议推行《爱国者投资法案》

美参议员鲁比奥就表示,现在华尔街许多金融公司,选择在中国进行投资,把数千亿的美元流入中国,以此来“支持”同美国进行竞争的企业。这样的做法,“不利于美国人民、美国经济”,并且还对美国的“国家安全”造成了“威胁”。

那我请问了,美国要中国资产贬得一文不值,凭什么?

因此,央行才要动手。

如果站在更高宏大叙事来讲一讲,这一切的起因都要源于2020年3月的美股熔断。

当时美股为什么熔断,疫情影响消费、期货市场原油大跌,股票基本面开始衰退,资金避险情绪高涨,恐慌性挤兑出逃引发第一次熔断,随后情绪更加恐慌,进而爆发了第二次、第三次熔断。

为了挽救熔断,特朗普政府宣布了无限制放水,印钞票给股市,遏制住下跌的趋势。

也受益于当时美元滥伐,当时连带着中国也暴涨了一波【钱太多了,资金可以买买买】

当时全球股市行情都形成了疯牛。

但古尔丹,代价是什么?

代价就是,美元太多,引发了全球性的通货膨胀。

并且市场担心美联储会加息、会缩减放水的尺度,市场开始自发性的回笼资金。

2021年,美联储没有宣布加息。

实际上,在2021年,美联储继续维持了其宽松的货币政策,主要目的是为了支持美国经济从新冠疫情造成的衰退中复苏。美联储的联邦基金利率目标区间保持在0%至0.25%之间,这是自2020年3月疫情爆发初期设定的历史低点。

在整个2021年,美联储关注的是如何通过其货币政策工具来促进就业最大化和稳定物价。

尽管在这一年期间,有关通胀上升的讨论增多,但美联储表示,这些通胀压力主要是由于供应链瓶颈和需求复苏不平衡导致的暂时性因素。

到了22年,美国其实才缓过一口气,并且才开始打算着手解决通胀问题。

22年2月份,俄乌冲突爆发了,3月份,美联储立刻宣布加息。

这么巧合,你说没有预谋,我是不信的。

自2022年俄罗斯入侵乌克兰以来,美国、英国、欧盟以及澳大利亚、加拿大和日本等国已经实施了超过16500项制裁。

本来美国的打算就很简单,引爆俄乌冲突,趁着动乱,割俄罗斯的资本和财阀,吃干抹净填补超发货币带来的债务问题,顺便达成瓦解俄罗斯本土的目的。

一箭双雕嘛不是。

但后面没成,原因就不说了,反正没成。

没成的情况下,失去了俄罗斯的廉价天然气,美国的通货膨胀短期内拔高了好几倍。

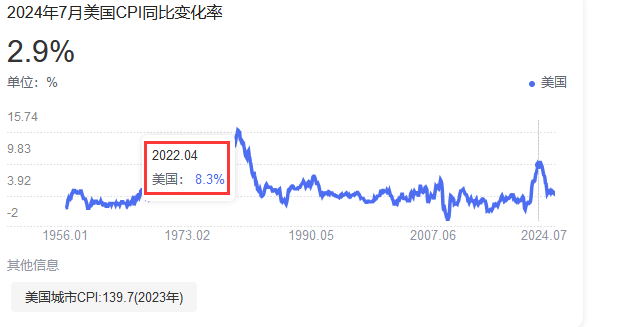

后面以为美国的CPI指数下降了,通货膨胀问题解决辣?

一般来说,解决通胀最行之有效的方法无非是加息和加大释放国债量。

把市面上的钱吸走了,那不就解决通胀囖。

但这个节点其实也很微妙,美联储能如此“精准”地踩在俄乌冲突爆发后不到两种内,宣布加息25个基点。

并在随后的2年内,一路加息了550个基点。

相当于是假如你在最高点购买美国长期国债,那么一年什么都不用干至少也有5.5%的利率。

但,还是那个问题。

世界上真有只赚不赔的买卖吗?

这么高的利率,意味着存钱带来的收益增多,但同时也意味着普通人和企业贷款的利率越来越高。

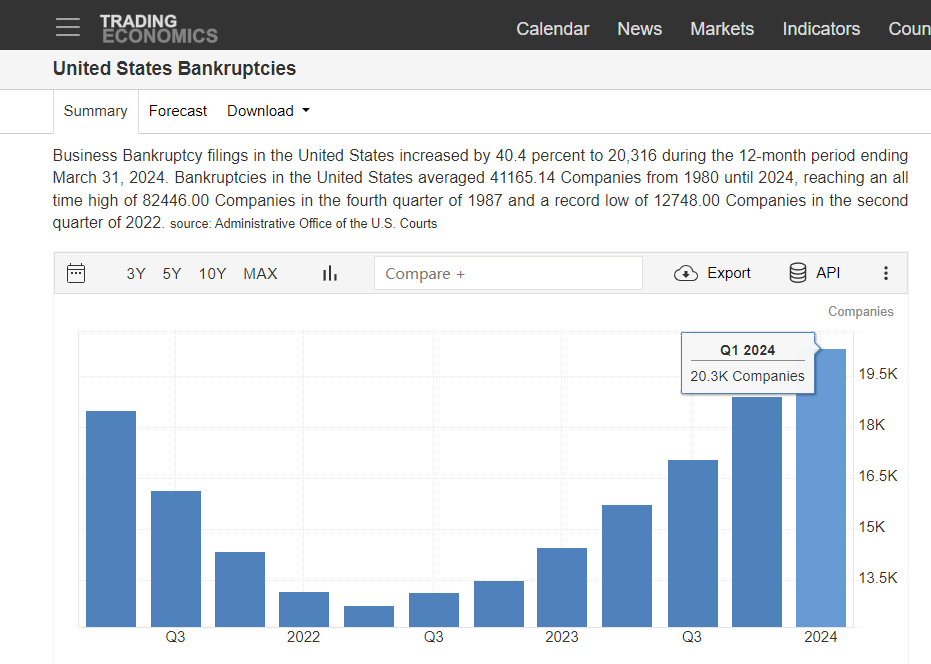

普通人不贷款倒是小问题,企业呢?企业现金流断了,那是得破产的。

而且美国中小型银行也吃不消这种高息贷款,他们可能本来以3%的固定利率对外兜售,结果美联储长期国债飙到5%。

那购买债券的人对标的可是5%固定利率,多出来的2%利率就得由银行补贴。

另外,银行要想买5%的国债,手头又没钱,就只能亏钱贴现卖出3%的国债。

这两操作都会亏钱。

更别说,资金为了利润最大化,还会形成挤兑呢?

纽约社区银行和美国第一共和银行就是这样被玩炸了。

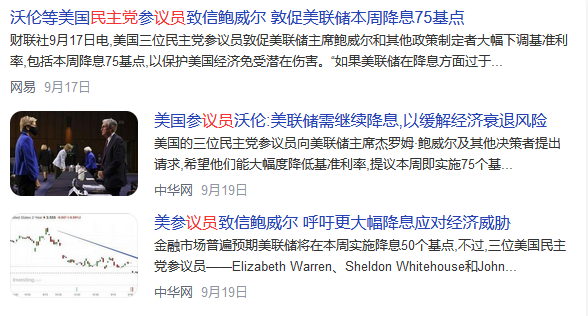

于是撑到24年9月份,美联储吃不消了呀,民主党的议员都敢写信催促他们赶紧把利息调下来。

这是明着逼宫了,由此可见,美国经济得有多差。

于是就看到9月19日美联储FOMC之后,一下子下调50个基点。

下楼梯跳两阶,也不怕把狗腿摔断了。

就算知道是这么回事,美联储也不能承认衰退的事,只能表示“这是突发性情况,咱们的经济稳中向好,没有问题,以后还是25BP的降息”

但这不代表它没有后续操作了,美元降息,它还可以搞大水漫灌,资金回流到各国之后,可以诱发金融地雷。

就像美国控制日本财阀那样,间接影响日本政坛。

美联储就是搞了那么多小动作之后,中国央行才出手打反击,趁着美元消费力虚弱进行攻击。

这才哪到哪,这还只是攻击的第一波。

如果你把美联储的攻击模式套用到中国央行来看,你就知道:

美联储玩的是全球性的大水漫灌,我放水,所有人跟着吃通货膨胀的冲击。

中国玩的是,我定向放水,只放给股市,通过资金池做大之后,以刑法+监管一体化的模式强迫股东回购和分红,把大量底部资金和套牢盘资金制造成股市的沉淀资金【长时间不拿出来】

如此来完成新旧秩序的缓慢接替。

至于你说的超级大通胀,每年2~3%是温和通胀,之前央行宁可承受通缩风险都不愿意搞大水漫灌就能看出态度。

央行用钱用得格外谨慎,宁可经济回复速度慢一些都不愿意把钱乱发,更别说超级大通胀了。

当然,这玩法的风险就是,通缩一到进入螺旋下降通道,那么要把经济重新带出泥潭,势必需要花费更多的负债来完成经济驱动。

同时,想要攻击股市的人,我还是奉劝你们从央行主动抬杠杆的角度下手。

不然看起来更像是无理取闹。

既然看到了这里,不妨点个赞

顺便欢迎关注我的公众号:澄时的自留地

更多好文在里面:

为什么我说现在是A股过去那么多年最好的入场时机新周期下,资产策略配置的一点小建议2000字,解读A股诞生以来的30年血泪史