为何国际油价比十年前降了一半,中国油价却一直在涨?

国际油价降了一半是指跟08年原油暴涨到一桶147美元的峰值比吧?

好,我们算算帐。

一桶原油大约159升,也就是一升原油要0.925美元,而当时1美元相当于人民币7块多。

当时的原油价格,折算下来,相当于人民币至少六块五钱一升,看清楚,这是原油的离岸价格,油田抽出来的原油,用管道运到港口,就是这个价。

然后把7块钱一升的原油飘洋过海运过来,用投资几百亿的炼油厂提炼,再运到投资几百万的加油站,再雇人给你加进去。

结果你猜当年汽油得是什么价格呢?

92汽油,加到你油箱里,6块3毛钱一升。

换句话说,当国际原油超大幅减产,油价上升达到“灾难级”时,万恶不赦的“垄断国企”干了什么万恶不赦的事呢?

———— 他们竟然以低于原油在波斯湾沿岸装船时的价格,在你们村路口卖给你成品油。

结果你问了这么个问题,合着国企只能永远亏本卖给你油是吧?

要是真有你们心心念念的私有制自由市场,遇到这个原油价格,能卖给你16块钱一升的油就不错了。08年的时候,欧盟平均油价就是14块钱一升,欧盟的石油产业最多算半自由市场。

至于国际油价和中国油价到底谁涨的多,到底是不是一直以来国际油价不涨而国内油价一直涨?

这个也很好算,查历史价格就是了呗,从1990年代中期开始,中国变成石油净进口国算起:

原油 - 期货合约 - 价格 | 1983-2024 数据 | 2025-2026 预测当时国际油价不到12-16美元每桶,到现在80多美元,涨幅在五倍以上。

同期,中国油价从2块左右涨到8块,涨幅是四倍左右。

所以和题目的描述正相反,过去二十多年间,国内油价的总体涨幅要低于国际油价,这还不算中国的油品标准在这20几年间升级了好几次,冶炼成本提升了不少。

至于为什么会有体感,仿佛国际油价大跌时,国内油价没有跌这么多,这是税收决定的,不是中石油中石化决定的,因为国内汽油消费税是固定的1.52元每升,油价低时,固定的消费税不会减少,但是原油价格高时,成品油税费占比反而会下降,所以这个作用也是双向的,国际油价猛涨时,国内油价也不会跟着涨幅过大。

举个例子说,假如原油价格腰斩到40美元/桶,那国内油价同比得下跌到4块钱每升,但这根本不现实,因为这种情况下,原油的原料费用大概是2块钱每升,但税费还得有两块钱每升,因为其中1块五的消费税是不变的,光着两项就要四块钱,剩下加工运输销售成本哪里来?

相应的,当国际油价涨幅特别大时,比如16年到现在,国际油价涨了一倍还多,但是国内油价只涨了一半不到。且国际油价一旦涨到超过130美元时,也会触发价格保护,再继续上涨时,国内油价不再跟涨,而是用储备原油平价,这就是为啥这些年来中国的油价始终保持在5到8块。

我特别爱给人做语文、数学和逻辑学义务教育,所以很多人找我抬杠是幸运的。

1.我当然知道全年平均价格比147美元低,但是回答前请先读题,“为何国际油价比十年前降了一半”,此处“低一半”,根据历史事实,只能理解为和2008年的峰值油价对比,按照题主原意,他认为国际油价下降一半,则中国油价同样应当下降一半,即答主认为国际原油和国内汽油价格变化必须一致才合理,尤其是暗示国内油价增长刻意比国际价格“畸高”。因此本回答着重阐释了该说法的不合理性,为此使用了反证法的逻辑,探讨题主问题所设条件下,即对标所谓的当初“国际油价高一倍”油价的阶段,可发现当年国际油价暴涨时,国内油价并未随之暴涨,即使这以炼油企业几乎必然亏损为代价(见后),得以证明题目观点的不合理性和偏颇性,突出了原题目的误导性。随后本回答又阐释了石油价格的形成机制,强调了税收因素影响,指出为何国内油价涨跌不会和国际油价的变化幅度一致。

如果此君认为必须以平均油价互相对比,请君首先写一篇回答反驳原问题的误导性描述,然后再来努力尝试理解本回答中反证法的逻辑形式。

2.题目原文为“为何国际油价比十年前降了一半”,根据义务教育阶段可获得的语文和逻辑学常识,可知我们作答时应主要围绕“国际油价”进行阐释。再加上本回答以反证法进行说理,因此所使用的关联因素需务求于原问题保持一致,故基于逻辑学之基本要求,不应该也不能在这里加入国内原油开采因素的探讨。

3.根据义务教育阶段可获得的语文和逻辑学常识,本文主体分为三部分,第一部分以反证法否定国内油价增长刻意比国际价格“畸高”;第二部分为1990年代中期以来国际油价涨幅和国内油价对比;第三部分以油价的形成机制阐述为什么国内国际油价变化幅度并不会完全一致。此君认为本回答系为了给国企“强行挽尊”,可能为预设观点的阐发,未能实现对本文内容的充分理解。

4.此君找来中石油在2008年的利润数据,却不对数据做详细解释,众所周知中石油是涉及石油勘探开采、炼化、综合化工等多领域的集团,如欲与成品油价格做联系,对其财报数字必须进行分解,最起码,应当将采油和炼、售油区分开,因高国际油价对两者的影响是南辕北辙的,区分结果如下:2008年,中石油勘探及生产业务的经营利润2402亿元,创历史最好水平,炼油与销售业务亏损则达到829.7亿元。可知,2008年中石油炼、售成品油业务确系巨额亏损,本文第一部分的推算结论完全正确。再看中石化,其2008年业务数据为:“勘探与生产、炼油、营销与化工业务EBIT分别为666亿元、–615亿元、382亿元和–131亿元。”,EBIT指综合税前利润,可知中石化炼油和化工业务均严重亏损,同样证明本文第一部分的推算结论完全正确。

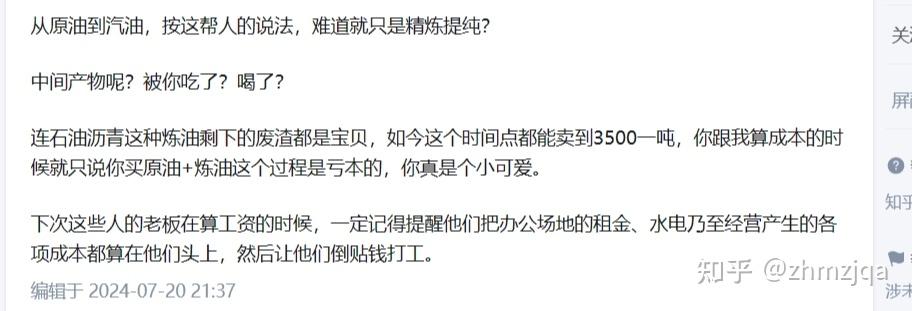

5.关于炼油中间产品,我不是石化从业者,无法确切精确阐述炼油中各种衍生产品的比值、价值、成本,因此只能以朴素常识进行说理:即成品油价格如果低于原油价格,很难想象此时石化企业不会亏损,事实证明(见上),我的朴素常识这次是正确的。此君想要挑战这一朴素常识,指出了炼油副产品的影响,但未提供任何精确数字说明,作为讨论当然可以,但作为理直气壮甚至有些趾高气昂的“反驳”,实属苍白且虚弱。